2018年3月12日 | お金, 相続, 税金, 資金計画

相続時精算課税制度を選択すれば、2,500万円までは贈与税がかからない。

相続時精算課税制度とは、60歳以上の親または、祖父母から20歳以上の子・孫への贈与に限り、2,500万円までは、贈与税がかからず、それを超える部分については一律税率20%が課税されるといものです。

受贈者(贈与を受ける人)は、贈与者である父母、祖父母ごとに選択できるため、一人の受贈者は最高で合計1億円まで非課税で贈与を受けることも可能となります。また贈与財産の種類、金額、贈与回数には制限が設けられていないため、どんな財産をいくら贈与してもらっても構いません。

但し、相続時精算課税が非課税となるのは、あくまでも贈与時の話です。相続時には、それまでに相続時精算課税の適用を受けた贈与財産の価格を相続財産に加えて相続税の計算を行う事になります。(この時に相続財産と合算する贈与財産の価格は、贈与時の価額となる)

また、この制度を一度選択すると、それ以後、暦年課税の110万円控除は利用できず、取り消しも出来ません。よって、相続時精算課税制度を選択するかどうかについては、他の財産も含めて詳細に検討する必要があり、注意が必要です。

なお、既に納めた相続時精算課税にかかる贈与税相当額は、相続時の相続税額から控除できます。

いずれにしても、相続時精算課税を選択すると変更はできないので、容易に選択することなく、他の財産価格を把握したうえで、選択を検討すべきといえます。

また、相続財産の評価は非常に複雑ですので、心配な場合には、税理士などの専門家に相談することをお勧めします。

≪注意事項 まとめ≫

・相続時精算課税を選択した場合、その後の撤回はできない。

・相続時精算課税を選択した場合、以後、贈与税の基礎控除(110万円)はりようできない

・相続時の贈与財産の評価は贈与時の価額

≪その他≫

住宅を取得するために親から援助を受ける場合には、「住宅取得資金の贈与税の非課税制度」をまずはご検討頂き、その上今回のも併せて今回の「相続時精算課税制度」をご検討されることをおすすめします。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年3月6日 | お金, 不動産購入, 立地, 資産価値, 資金計画

不動産を購入する場合に必ず検討課題となるのが「価格」だと思います。不動産は個別性が非常に強い資産であるため、売り出されている価格が妥当なのか、その判断が極めて難しいという特徴があります。勿論、多くの売主は、1円でも高く売りたいと考えますので、相場価格より高値からスタートする方が多いです。仲介物件では、売り主と買い主の交渉により最終的な売買価格を決めることになりますので、住宅購入時には不動産価格に関する基本的な考え方と評価手法等を把握する事をおススメ致します。

価格の基本的な考え方を理解する際に重要な事は同じ不動産は存在しないという事です。

同じ地域の土地でも、土地の形、面積、方位、接する道路の状況などによって、価格が大きく変わることがあります。また、同じ棟のマンションでも、階数、間取り、部屋の方位、管理状況などによって価格は変わりますので、不動産価格の妥当性を判断する場合には、不動産の特徴を踏まえて、物件ごとに検討する必要があります。

また、不動産市場にも、全体的な相場の動きがあります。たとえ同じ不動産であっても、取引する時期が変われば、価格も大きく変わる場合があります。大手不動産会社の決算月が3月末に集中していたりしますので、3月前後は不動産の取引件数そのものも増える月となります。したがって、不動産価格を判断する場合には、市場全体の動向も踏まえて、取引時期に応じて検討する必要があります。勿論、時期にだけこだわって検討していくと、良い物件を逃してしまう場合もございます。

※ポイントは不動産購入時には価格が下がるようなイレギュラー要素はないのか、また相場価格等を不動産会社に調べてもらうとよろしいかと思います。

次に価格の評価手法を把握するという事が重要となります。売買を目的とした不動産の価格評価を一般的に「価格査定」といいます。価格査定には様々な手法がありますが、ここでは不動産流通推進センター(旧 不動産流通近代化センター)が発行する「価格査定マニュアル」を参考に、住宅地(土地)とマンションの価格査定のおおまかな仕組みをご紹介したいと思います。

https://www.retpc.jp/chosa/satei-2 (価格査定マニュアルHP)

まず初めに「取引事例比較法」について、ご紹介させていただきます。

土地やマンションの場合、「取引事例比較法」により査定されることが多いと言われます。取引事例比較法は、売買しようとする不動産と同じような不動産の取引事例等の価格と比較することで、対象不動産の価格を査定する方法です。 まず、対象不動産と取引事例等となる不動産を比較して、取引事例等の価格をベースに対象不動産のおおむねの価格水準を査定します。その上で、取引時期の違いについて、市場全体の動向を加味して一定の調整を行っています。

また、対象不動産と同じような不動産を取引事例等として選定しなければ、価格の判断を大きく誤ってしまいますので、慎重に取引事例等を選定する必要があります。以下に不適切な取引事例等の選定例を挙げます。

土地の場合

・住宅地の取引事例等として10年前の事例を選定

・通常の住宅地の取引事例等として住宅地内の大規模な土地を選定

・住宅地の取引事例等として近隣の商業地を選定

マンションの場合

・比較的築浅のマンションの取引事例等として築後数十年のマンションを選定

・ファミリーマンションの取引事例等としてワンルームマンションを選定

・中古マンションの取引事例等として新築マンションを選定

対象不動産の価格査定は、取引事例等との比較と時点修正のみで完結するものではありませんので、その他の要因も加味した上で、最終的な査定価格とする必要があります。価格査定に当たっては、不動産会社等に調べてもらうとよろしいかと思います。

続いて「原価法」についてご紹介させていただきます。

対象不動産の再調達原価を基に不動産を鑑定評価する方法です。まず、対象の不動産を仮にもう一度建築・造成した場合にいくらになるか(再調達原価)を割り出します。その後、建築後の経過年数による価値の低下を割引いて(減価修正)現在の価値を推定する方法です。

対象不動産が建物または建物と土地の場合、再調達原価の把握と減価修正を適切に行なうことができる場合に有効で、対象不動産が土地のみの場合でも、新しい造成地など再調達原価を適切に求められる場合には適用できます。

例えば、中古住宅を原価法で出してみますと、下記のような公式でざっくりとした価格が出せます。

積算価格=総面積×単価÷耐用年数×残存年数(耐用年数-築年数)

ここでの単価と耐用年数と残存年は、物件の構造によって異なります。

続いて、「収益還元法」についてご紹介させていただきます。

収益還元法は、対象不動産が将来生み出すであろうと予測される純収益の現在価値の総和を求めることによって、対象不動産の試算価格(収益価格)を求める手法です。

収益還元法は、賃貸用不動産、賃貸以外の事業に要する不動産の価格を求める場合に特に有効で、取引事例比較法や原価法と比べ、合理性が高い方法と言えます。ただし、過去の運用履歴とその数字の信頼性が前提となってきますので、対象不動産の販売会社から提出された資料の妥当性等により、多少のずれが生じてきますので、注意が必要です。

また、収益価格を求めるには、直接還元法とDCF法の2つの方法があります。

以上のように、不動産購入時には多少の価格についての知識を持っている事で、交渉事を有利に進めていける場合がございます。ぜひ、今後の参考にお役立てください。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年3月6日 | お金, ローン, 不動産購入, 諸費用, 資金計画

住宅ローンの借入額が希望金額に足りない場合など、諦める前に下記の方法が出来ないか検討されると良いと思います。

まずは、親子リレーローンを利用する方法があります。

フラット35の親子リレー返済の場合、親が申込者、子が後継者となって住宅ローンを借りると、親の年齢にかかわらず、子の年齢で返済期間を計算できるので、長期の借入が可能となります。

また、親が70歳未満の場合には、団体信用生命保険に加入が出でき、万が一、満80歳までに親が亡くなると残りのローンが弁済され、子にローンが残りません。

夫婦や親子のペアローンを利用するという方法もあります。

夫婦や親子で、いずれにも収入がある場合には、それぞれの収入に応じて住宅ローンを借りることが出来ます。

1人だけの場合よりも、多額の借入が可能となるうえ、要件を満たせば、それぞれが住宅ローン控除を受けられます。

また、ペアローンではなく、収入合算ローンを利用するという方法もあります。

これは、世帯主の収入に配偶者の収入を加算して、収入額をアップさせて住宅ローンを借りる方法です。

合算については、配偶者の年収の全額を加算出来る場合、半額のみ加算出来る場合など、金融機関によって異なりますが、フラット35の場合には全額合算が出来ます。

長期優良住宅の認定を受けた住宅であれば、借入期間を最長50年とするフラット50を利用する方法もあります。

フラット50は、年収に占める年間返済額の割合はフラット35と同じなので、フラット35よりも多額の借入が可能となります。ただし、取り扱う金融機関が限られているうえ、借入金額も6千万以下で、建設費または購入価額の60%までしか借り入れが出来ません。

親子や夫婦など、それぞれが収入に応じて住宅ローンを借りる場合には、それぞれが住宅ローン控除を受けることが出来ます。また、ペアローンではなく収入合算ローンを利用する場合でも、連帯債務者となれば収入合算者も住宅ローン控除が受けられるので、収入合算者は、連帯保証人ではなく連帯債務者になるとよいと思います。

住宅ローンも各金融機関によって異なるので、よく調べてご自身にあう住宅ローンを選ぶことをおすすめします。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年3月1日 | お金, 不動産購入, 戸建て, 相続, 税金, 資金計画

突然ではありますが、表題の小規模宅地等の特例制度をご存知でしょうか?

現在、マイホームを持つことで大幅な節税対策が図れる事を把握されている方も多いのではないでしょうか?!なかでも住宅ローン減税は良く知られていますが、実は二世帯住宅の場合は特例によって節税につながることもあるようです。今回はそのポイントについて記述したいと思います。

そもそも小規模宅地等の特例とは、被相続人が住んでいた土地や事業をしていた土地について、一定の要件を満たす場合には、80%又は50%まで評価額を減額してあげますよという特例です。例えば、被相続人の自宅の敷地の相続税評価額が1億円だったとします。この土地につき小規模宅地等の特例を適用すると2,000万円の評価で相続税を計算することが出来るのです。

被相続人が住んでいた土地や事業をしていた土地は、相続人の生活基盤となる非常に重要な財産であり、このような財産にフルで相続税をかけてしまうと相続後の相続人の生活を脅かす可能性もあるため、このような大幅に評価額を減額できる特例措置が設けられているわけです。

さらに、家の造りに対する要件が現在は緩和されているのも大きいようです。

以前は、その土地に建つ建物の1階が親で2階が子、そして玄関が別の二世帯住宅は家の中が行き来できないので別の建物とみなされ、特例の適用が認められませんでしたが、2014年以降は、家の中で行き来できなくても一つの建物としてみなされるようになり、特例がうけられるようになりました。ただし、1階が親名義、2階が子名義の区分登記だと、別の建物としてみなされてしまいますので注意が必要です。

また、小規模宅地等の特例を受ける際にはいくつか注意点があります。

特例を受けるには対象となる自宅や土地が相続税の申告期限(被相続人の死亡から10カ月以内)までに、法定相続人全員が遺産分割について合意している必要があります。もし親の死後に相続でもめて時間がかかると、特例を受けられないこともございます。そのため、生前に遺言書もしくは遺産分割協議書を作っておくことがおススメのようです。

また、実際にそこに同居していたという事実は必須であり、特例を受けられるのは“その土地に建つ家に、亡くなった親と同居していた子”に限定されます。

この同居というのは、ただ住民票がそこにあるだけでは認められません。たとえば、二世帯住宅にしたもののライフスタイルの変化で引越しをしたとします。そうすると、相続時に税務署は『一緒に住んでいない』と判断し、特例は受けられません。具体的には、その家から学校や会社へ行っている、光熱費の明細がその家に届いているなど、その家で生活してきた実態が求められますので、この点でも注意が必要です。

小規模宅地等の特例は相続税の負担を減らす効果があるものの、その適用条件や範囲は細かく内容も複雑です。

これから共働きで親と一緒に生活し、子供の面倒や家事を分担したりする家族が増えてくと言われます。また、高齢化の問題で親の老後の生活を考えている方も居るようです。いずれにせよ、二世帯住宅を建て、一緒に住む事で生活費を抑えた生活も可能になる為、今回の小規模宅地等の特例制度も知っているのと知らないのでは大きな違いにつながりそうです。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月26日 | お金, 不動産購入, 欠陥・トラブル, 相続, 税金, 資金計画

相続税の計算手順は、【相続税=課税価格×税率-速算控除額】となります。

まずは、課税価格を計算します。

課税価格の計算では、相続人ごとに、相続や遺贈によって取得した財産の価額を出します。

次に、みなし相続財産の価額を加えます。ここでいうみなし相続財産とは、被相続人の死亡による生命保険金や死亡退職金等です。

次に、非課税財産の価額を差し引きます。生命保険金等については、500万円×法定相続人の人数分が非課税財産となります。そして相続時精算課税の適用を受ける財産を加え、さらに、債務および葬式費用の額を差し引きます。

最後に、被相続人が亡くなる3年以内に被相続人から相続人に贈与された贈与財産を加えて、各人の課税価格を求めます。

課税価格を求めたら、次に、相続財産全体にかかる相続税の総額を計算します。まず、各人の課税価格を合算し、その合計額から基礎控除額を差し引いて、課税遺産総額を求めます。基礎控除額は、3千万円+600万円×法定相続人の数となります。実子がいない場合場合には、養子2人までを法定相続人の数に含める事が出来ます。

そして、この課税遺産総額を各相続人が法定相続分どおりに分けたと仮定して、各相続人の仮の税額を求め、これを合計したものが相続税の合計となります。

各人が実際に納める相続税額は、先に求めた相続税の総額を、各人が取得する相続財産の比例配分割合に応じて割り振ります。

この場合の比例配分割合は、課税価格に合計額に対する各人の課税価格の割合となります。

こうして求めた相続人ごとの税額から、各種の税種の税額控除額を差し引いた残額が、各人の納付額となります。

例えば、配偶者の場合には、配偶者の税額軽減により、法定相続分以下の額、もしくは1億6千万円のうちどちらか多い金額までは相続税がかかりません。

また、相続時精算課税を選択して支払った贈与税相当額も、ここで相続全額から控除します。

なお、被相続人の養子となった孫(代襲相続人は除く)は、税額控除額を差し引く前の相続税額に、その2割に相当する額を加算しなければならないので、孫養子を検討する際には注意が必要です。

相続というとほとんどの人が一度は通る道ですので、いざという時に困らない為にも知識として身に着けておくと良いかと思います。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月25日 | お金, 相続, 税金, 資金計画

相続税は、亡くなった人(被相続人)の財産を、相続や遺贈(遺言によるもの)によってもらった場合は、取得した個人に対して課せられる税金です。原則として、相続開始から10ヶ月以内に申告・納税する必要があります。

相続財産には、相続税がかかる財産とかからない財産があります。相続税の計算上、遺産総額に含まれる財産には、現金、預貯金、有価証券、宝石、土地、家屋などのほか、貸付金、特許権、著作権など、金銭に見積もる事ができる経済的価値のあるもの全てに加えて、死亡保険金や死亡退職金、被相続人から死亡前3年以内に贈与により取得した財産、相続時精算課税の適用を受けた財産があります。

一方、死亡保険金や死亡退職金のうち一定額、墓地や仏壇等、宗教・慈善・学術等の公益事業用財産、心身障害者共済制度に基づく給付金を受ける権利などは相続税がかからない非課税財産となります。

また、債務や葬式費用などは遺産総額から差引くことができます。

相続税の課税価格を計算するには、遺産の価格を出す必要があります。

このとき、不動産や株式など現金以外の財産は時価で評価するが、実務的には、それぞれ定められた評価方法で価格を算出します。

たとえば、土地は、路線価方式または倍率方式により評価額を出します。

ただし、貸宅地(賃貸している土地)については、路線価方式もしくは倍率方式により求めた自用地(自己所有で完全所有権の土地)の評価額に、地域ごとに決められた借地権割合(更地評価額に対する借地権価格の割合)を控除した底地割合、つまり「借地権割合」を掛けて求めます。

このとき、相続した土地が、被相続人または生計を一にしていた親族の居住用や事業用だった部分には、一定面積までの部分は通常の評価額から一定割合を減額する特例があります。

一方、建物については、固定資産評価額の1.0倍で評価します。

ただし、貸家については、その建物の固定資産税評価額に借家権割合と賃貸割合を乗じた価格を、その建物の固定資産税評価額から控除します。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月24日 | お金, 不動産購入, 資産価値, 資金計画

地下の相場は、地域ごとの様々な要因によって形成されていますが、一般の人が地価相場を正確に把握することは、それほど簡単ではありません。

そこで、一般の人には分かりにくい土地の取引価格に対して、適正な指標を与えるために作られた制度が「地価公示」です。毎年1月1日現在の正常な地価を判定して、毎年3月下旬ごろ、国土交通省から発表されます。この発表される地価を「公示価格」と言います。

◆対象地周辺の標準値の「公示価格」から、地域の地価の相場を知ることが出来ます。

公示価格は、国土交通省のHPなどで簡単に調べられます。

→ http://www.land.mlit.go.jp/landPrice/AriaServlet?MOD=2&TYP=0

一般の住宅地の場合、周辺の標準地の公示価格を調べることによって地域の相場を知ることが出来ます。

公示価格は地域の地価相場を把握するのに便利な指標ですが、地価は地域の相場だけではなく、その土地の形状や地形、道路付けなどの個別的な要因により大きく変化するため、公示価格によって知ることのできる地価の相場も一つの目安として考える必要があります。

なお、都道府県でも同様の調査で、毎年7月1日現在の地価を9月下旬ごろに発表しています。これを都道府県基準値の「標準地価格」といい、公示価格を補うものになっています。

◆「地価相場を知る」もう一つの方法は、「路線価」を利用することです。

路線価とは、国税庁が相続税や贈与税などの課税の為、都市部の道路ごとに国税局長が決定した土地の単価の事で、1㎡あたり数千円単位で表示されています。その道路に接する土地は、相続税等の課税上、この単価を基準に評価されます。

上記に示す路線価図は、道路ごとに路線価を表示した図面で、国税庁のホームページから閲覧できます。

→ http://www.rosenka.nta.go.jp/

路線価は、公示価格と違って購入したい土地が接する道路の単価がそのまま出ている為、道路ごとの微妙な地価の差が単価に反映されます。そして路線価は、公示か価格の概ね80%が目安となっているため、路線価を0.8で割り戻せば、その土地の「おおよその相場」を知るこが出来ます。

但し、公示地価・路線価ともおおよその相場を知る上では参考になりますが、土地の「実勢価格」は、周辺地域の地価トレンドや個別の取引事情などにより、どうしても差がうまれるということは理解しておきましょう!

買付を入れる場合等、より詳細に価格について知りたい場合は、日々取引をしている不動産業者に尋ねるのが一番良いと思います。

リニュアル仲介では、もちろん価格妥当性などもエージェントがアドバイスさせて頂きます。

****************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月14日 | お金, 戸建て, 相続, 資産価値, 資金計画

親の土地に子世帯が戸建住宅を新築する場合、安易に土地を親の所有から子の所有に名義変更することは、危険です。名義変更をすると親から子へ土地の贈与とみなされ、贈与税が課税されます。

そこで、子に名義変更したい場合には、「相続時精算課税」を選択する方法があります。

相続時精算課税を選択すると、相続税評価格が2,500万円までの土地の贈与は非課税となります。ただし、2,500万円を超えた部分については、一律20%贈与税が課されます。

また、相続時には相続財産に加算されるので、他の財産も含めた十分な検討が必要になります。尚、支払った贈与税額は相続税から控除されます。

また、土地の名義を変更するのではなく、親から土地を賃借する方法(「使用貸借」)もあります。

通常の賃貸借の場合には、借主は地主に「地代」を払いますが、親の土地に子供が家を建てる場合、子が親へ地代や権利金を支払う必要は必ずしもありません。このように、地代も権利金も支払うことなく土地を借りることを「土地の使用貸借」と言います。

使用貸借では、土地を使用する権利の価格は、0円として取り扱われるので、親の所有している土地を無償で借りて、子の名義の建物を建設しても贈与税はかかりません。

但し、使用貸借されている土地は、将来、親から子に相続される時に相続税の対象となります。その際の土地の価格は貸宅地ではなく、「更地」として評価されます。すなわち、相続財産の計算では、通常、他人に貸している土地(貸宅地)は評価減となりますが、使用貸借では更地としての評価になるため、高い評価格となってしまいますので注意が必要です。

また、子が親に権利金を払わずに地代だけを支払う場合、親から子に借地権の権利金総額の贈与があったものとみなされ、贈与税がかかります。したがって、親子間の土地の貸借では、地代を支払うよりは使用貸借にしておいた方が良いです。

なお、使用貸借でも土地の固定資産税相当額程度のお支払いであれば、使用貸借の範囲として認められることが多く、土地の固定資産税程度は、子が負担しても贈与税の問題は発生しません。

より詳細な内容をお知りになりたい方は、安心できる税理士さんも御紹介できますのでお気軽にご相談下さいね。

***********************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月8日 | お金, 不動産購入, 資産価値, 資金計画

昔は、住宅を購入すると一生そこに住むという意識が強くありました。

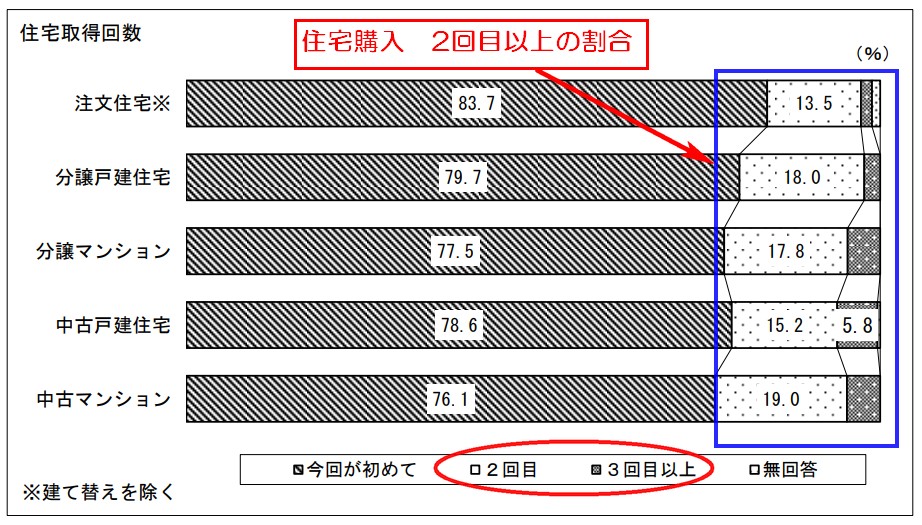

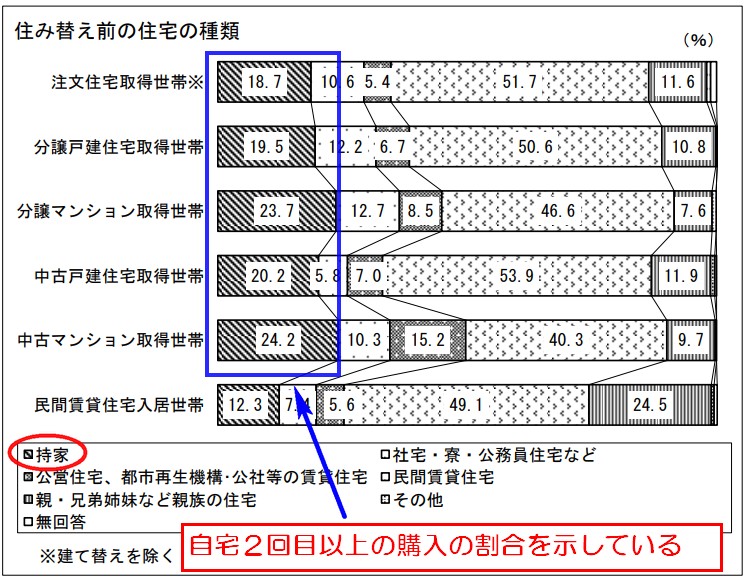

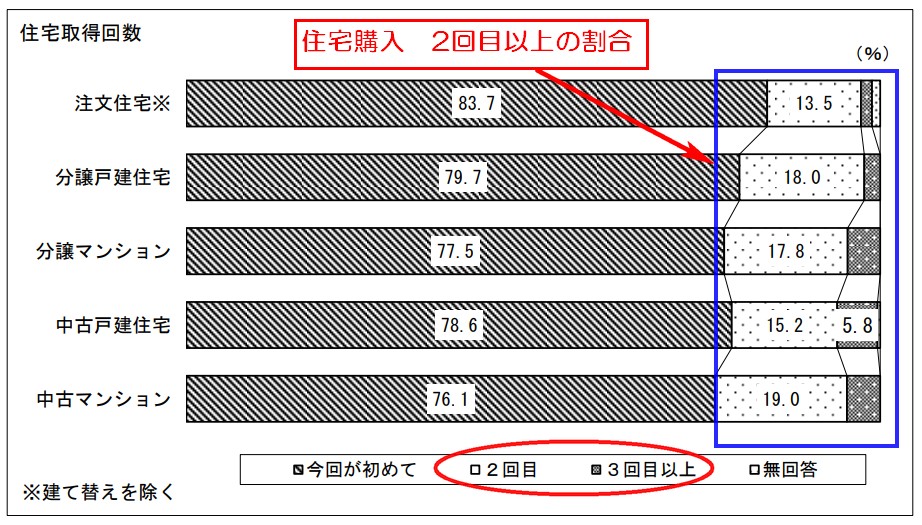

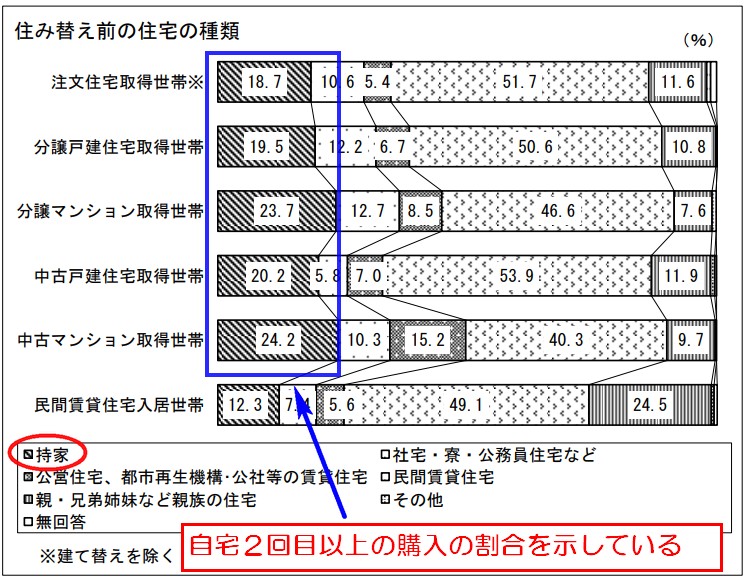

「一生に一度の大きな買い物」という印象が強い不動産ですが、住宅購入者の20%以上が2回以上住宅を取得=買換え(住み替え)をしていることが分かります。

(国土交通省が発表している「平成28年度住宅市場動向調査報告書」による)

20%を超えてきますと、5人に1人ですので、意外と多いのが分かりますね。

出典 「平成28年度住宅市場動向調査報告書」

購入時にどれだけ一生懸命選んだ家でも、子育て環境・教育環境・子供の独立・親の介護・転勤・会社倒産・近隣トラブル・離婚・出産・再婚・学級崩壊・家族構成の変更などにより、様々なライフスタイルの変化に伴って、少しずつ住まいに対するニーズもかわってくるものです。

ライフスタイルの変化により住まい環境をかえていく、この「住み替え」をされる方の割合が、年を追うごとに増えていっています。

もしあなたの人生に「住み替え」が出来ない状況になってしまうと、とても不便を強いられることとなります。だから、結果的に一生住み続けることはあったとしても、「住み替え」ができる選択肢を持っておくことが大切になります。

住み替えが出来ない方の多くは、買った価格から大幅に値下がりをしてしまっている為に売りたくても売却金額よりローンの残高の方が高く、現金を手出ししないと売却できない、もしくは、売却は出来たとしても次の購入の為の資金の目途が立たないなど、経済的理由が一番多いのです。

住宅ローンに縛られてしまうような人生にしないためにも、購入時に「売却」の事を考えての住宅購入をする視点が必要です。

「住み替え」がいつでもできるような物件、

つまり、いつでも貸せたり、売却ができる「流動性が高く」「資産性の高い」住宅を購入することが何よりのポイントとなります。

【人口減・家余りの時代での住宅購入】

皆さんご存知の通り、今後日本は人口が減っていき、家が大幅に余ると言われています。

今までの住宅購入は、人口が増え続ける時代でしたのでそこまで気にしなくてよかったのですが、今後は人口が減っていく中での住宅購入となります。

これからは、人口がどんどん減っていきますので、今後需要が落ちてくるエリアの不動産は、当然価格(資産価値)が大幅に下がっていきます。

最悪なケースは、価格をいくら下げても買い手がつかない(つまり、売れない)不動産も出てきます。

だから、子供の学区エリアだけで探す、今のお住まい地域のみで探す等、あなたの今置かれている状況や条件(自分都合)だけで判断してしまうと、資産性とは関係のない不動産を購入してしまう可能性が高いわけです。

まずは、物件を探し始めることよりも

・資産性の高い不動産とはどのような物件なのか?

・不動産を購入する上で何に気を付けなければならないのか?

・資金計画はどのように考えるのか?

・資産性の高い不動産を手に入れるのにはどうすればよいのか?等

出来るだけ早いタイミングで、正しい考え方や情報を学ぶことをお勧めします。

***********************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/

2018年2月6日 | お金, ローン

どのようにすれば住宅ローンの繰上返済はお得になるのかお教えします!

繰上返済は、毎月の返済額とは別に、まとまった金額を返済することをいいます。

繰上返済した金額は、基本的にはローンの元金に充てられるので、その後の金利も減り、ローンの負担が大きく減ることになります。

特に、早い時期に繰上返済すると、支払う利息も大幅に減る事になります。

また、返済期間の長いローンほど、負担軽減効果は大きくなります。

ただし、金融機関や住宅ローンの種類によっては、繰上返済手数料がかかる場合もあるので注意が必要です。

また、繰上返済しすぎると手持ちの資金がなくなってしまい、将来的に家計が破たんしてしまう危険性もあるので、将来必要となる教育費などは貯蓄するとともに、予備費として最低でも毎月の生活費の半分程度は残しておく方が良いでしょう。

繰上返済には、「期間短縮型」と「返済額軽減型」があります。

「期間短縮型」は、毎月の返済額はそのままにして、現金と利息が減った分期間が短縮されるものです。

一方「返済額軽減型」は、繰上返済後も返済期間は変えずに毎月の返済額を減らすものです。

どちらもローン負担を軽減できますが、同じ金額を繰上返済するのであれば「期間短縮型」の方が金利の負担軽減効果は大きくなります。

たとえば、借入額3,000万円、金利3%、返済期間35年の住宅リーンを11年目で1,000万円繰上返済した場合、期間短縮型にすると、返済期間が約17か月短くなり、総返済額は当初予定金額よりも約110万円少なくなります。

一方「返済額軽減型」の場合には、月々の返済額は約5千円少なくなりますが、総返済額は当初予定額よりも約40万円少なくなるだけとなります。

ただし「期間短縮型」で繰上返済しても毎月の返済額は変わらないので、日々の生活が楽になるわけではありません。また、期間を短縮しすぎると借り換えができないこともあるので、安易に期間を短縮するのは危険です。

「返済額軽減型」は、収入減少や支出増加の場合、固定金利期間選択型ローンを利用している場合で選択期間終了などで、家計の負担を軽減したいときに利用すると良いでしょう。

繰上返済もご家庭の状況と収支を見て判断されるのがおすすめです。

***********************************************************************

堺市・大阪・兵庫で中古の家を探している皆さんへ

スーモ・ホームズ・アットホームで見つけた物件が

買っていいか無料でわかるWEBアプリ「セルフィン」

https://self-in.com/sakai-naka01

DIYによる泉北ニュータウン空き家活性化プロジェクト実施中

http://www.diynoie.com/diyakiya.html

修理修繕がずっと無料 カザールメンバー募集中

(お問合せページからお申込下さい)

https://cazal.co.jp/reform/